您的当前位置:首页 > 娱乐 > 春晖能源分红超补流,关联交易众多 正文

时间:2024-06-24 04:00:15 来源:网络整理 编辑:娱乐

文:权衡财经iqhcj研究员 朱莉编:许辉浙江春晖环保能源股份有限公司简称:春晖能源)拟在上交所主板上市,保荐机构为国金证券。本次公开发行股票不超过2,886.70万股,发行完成后公开发行股份数占发行

文:权衡财经iqhcj研究员 朱莉

编:许辉

浙江春晖环保能源股份有限公司(简称:春晖能源)拟在上交所主板上市,保荐机构为国金证券。分红本次公开发行股票不超过2,流关联交886.70万股,发行完成后公开发行股份数占发行后总股数的易众比例不低于25%。公司拟投入募集资金6.91亿元,春晖超补用于高温高压节能技改工程、分红污泥焚烧发电工程污泥干化系统技改项目、流关联交生物质再生能源研发中心建设项目、易众压缩空气集中供应项目、春晖超补压缩空气集中供应项目、分红补充流动资金(2亿元)和购买办公楼(5000万元)。流关联交

春晖环保实控人系祖孙三代,分红合计2.26亿元,春晖超补募资2亿及5000万买楼;2021年增收反降利,分红2020年9月后不再拥有危废处置业务;业务地域分布集中度较高,流关联交与第二大股东新和成上虞公司存在关联交易;应收账款攀升,连续八年受到行政处罚。

实控人系祖孙三代,分红合计2.26亿元,募资2亿及5000万买楼

2004年12月春晖有限设立。春晖有限由春晖集团、新和成共同投资3,600万元成立,其成立时的注册资本为3,600万元,其中春晖集团出资2,160万元,占注册资本的60%;新和成出资1,440万元,占注册资本的40%,出资形式均为货币。2016年12月28日,春晖有限整体变更为股份有限公司,注册资本7,200万元。

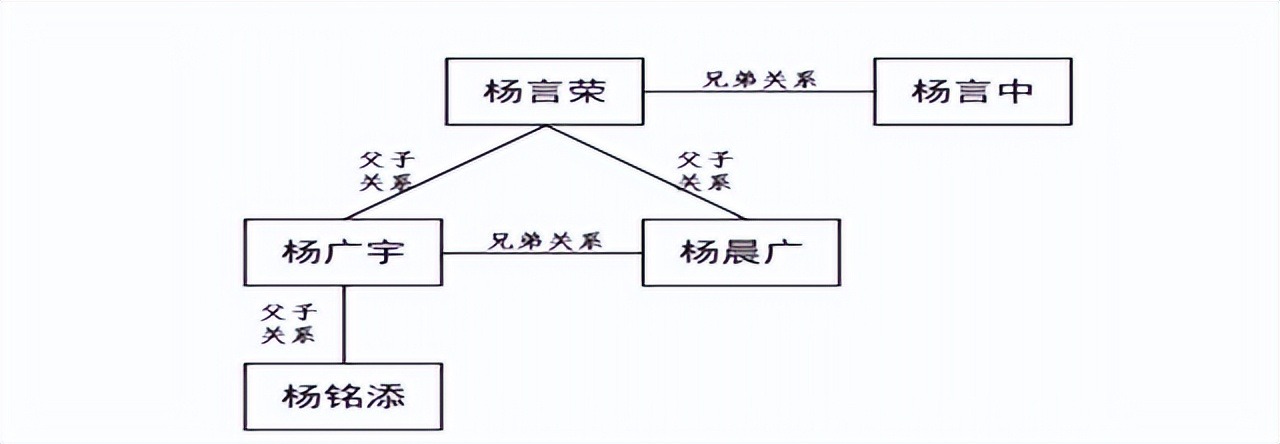

截至招股说明书签署日,春晖能源控股股东为春晖集团,持有公司44.5150%的股份。公司实际控制人杨言荣、杨言中、杨广宇、杨晨广及杨铭添直接及间接持有公司股份合计达58.5278%,发行完成后仍为公司实际控制人。

春晖集团前身绍兴制冷设备厂主要业务为制冷压缩机及冷藏设备等的加工制造,1997年改制为公司制企业后转为控股公司,2010年11月前曾通过浙江春晖集团有限公司压缩机分公司从事压缩机生产业务,2010年11月注销该分公司后不再从事实体经营业务。目前春晖集团主要业务为投资并持有下属子公司股权。此外,杨广宇还是另一家上市公司春晖智控的实控人,其保荐机构同为国金证券,发行前杨广宇直接持有春晖智控51.5578%股份。春晖集团曾为春晖智控的控股股东,于2009年11月将所持春晖智控全部股份转让后,不再是春晖智控的股东。

报告期内,春晖能源现金及现金等价物净增加额分别为-1,225.95万元、3,511.92万元和1.287亿元;期末现金及现金等价物余额分别为7,996.55万元、1.151亿元和2.438亿元。

其经营活动现金流入主要来自销售商品、提供劳务收到的现金,经营活动现金流出主要用于购买商品、接受劳务支付的现金与支付的各项税费。报告期内,公司营业收入呈现增长趋势,销售商品、提供劳务收到的现金也相应波动。

值得注意的是,春晖能源现金分红金额分别为3780万元、1.193亿元和6928万元,合计金额2.26亿元,报告期其净利润总额为4.68亿元,现金分红为净利润总额的48.29%。公司此次拟使用2亿元用于补充流动资金,使用5000万元用于购买办公楼。

沪深交易所明确了突击“清仓式”分红的新规:报告期三年累计分红金额占同期净利润比例超过80%;或者报告期三年累计分红金额占同期净利润比例超过50%且累计分红金额超过3亿元,同时募集资金中补流和还贷合计比例高于20%。权衡财经iqhcj注意到,按此标准,春晖能源恰巧擦边通过。

2021年增收反降利,2020年9月后不再拥有危废处置业务

春晖能源是一家集垃圾、污泥、生物质等固体废物处置于一体进行可再生资源利用,以热电联产方式生产和供应清洁能源的企业。2020年-2022年,公司的营业收入分别为3.299亿元、4.714亿元、6.03亿元,净利润分别为1.678亿元、1.342亿元和1.66亿元。

春晖能源提供的主要服务是垃圾、污泥、生物质等固体废物综合处置服务,提供的主要产品是热力(以蒸汽形式供应,后文以蒸汽表示具体产品)和电力。公司以固体废物处置为前提,利用焚烧炉和余热锅炉进行热量回收,结合“以热定电”的方式同时生产热力和电力。

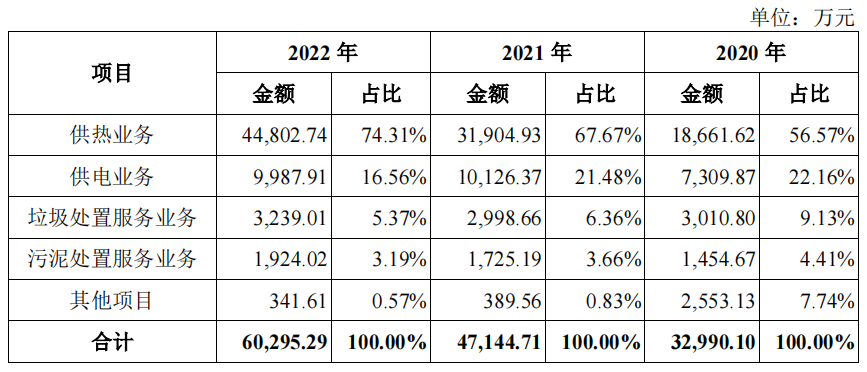

报告期内,公司主营业务收入主要来源于供热业务收入和供电业务收入。其中,供热业务收入占比分别为56.57%、67.67%和74.31%,公司供热业务持续增长;供电业务是公司的第二大收入来源,占比分别为22.16%、21.48%和16.56%。2020年9月出售全资子公司春晖固废控股权后,公司不再拥有危废处置业务,其后危废处置服务收入为零。

截至2022年12月31日,公司共有7台焚烧炉在用和1台焚烧炉在建,发电机组总装机容量72MW,锅炉总额定蒸发量585t/h,对外供热能力350t/h;同时能够实现日处理1,000吨垃圾、日处理污泥750吨和年处理生物质30万吨的固体废物处置能力。

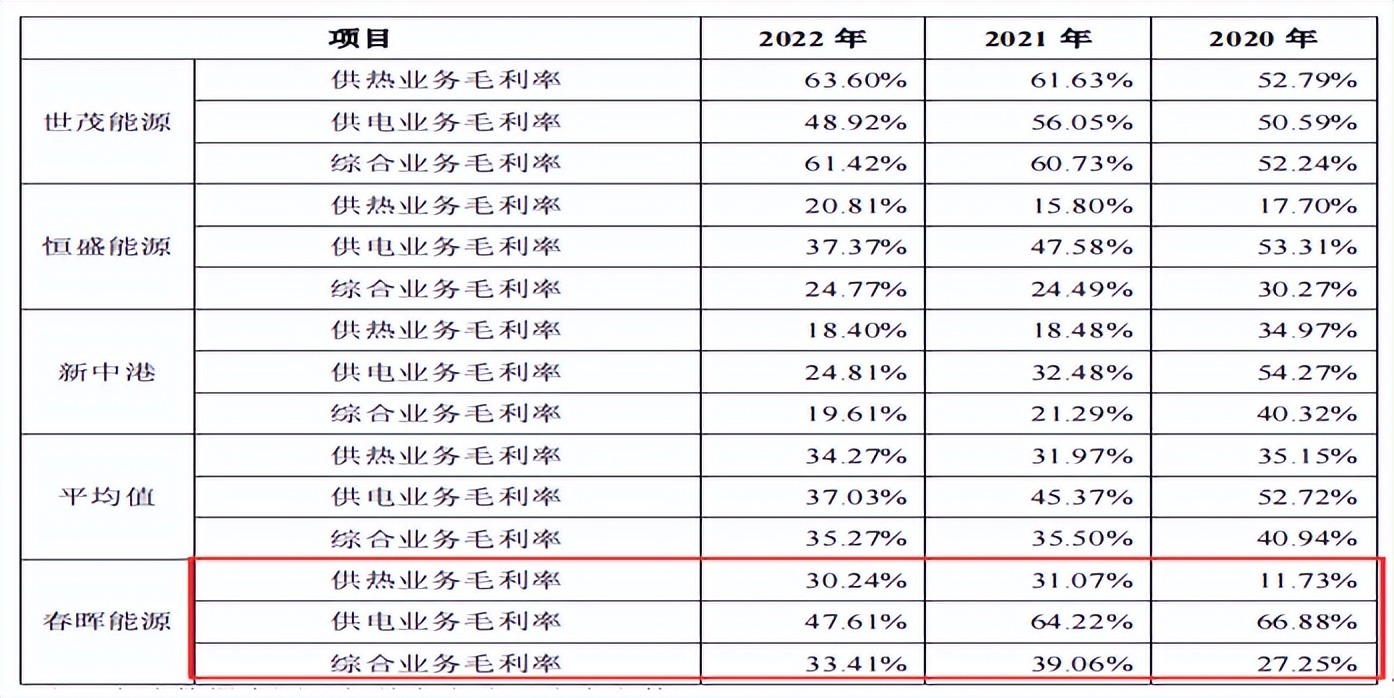

2020年-2022年,公司的综合毛利率分别为27.25%、39.06%和33.41%,可比同行均值分别为40.94%、35.50%和35.27%。

春晖能源与同行业可比上市公司相比,2022年和2021年综合业务毛利率与同行业可比上市公司平均值基本接近,2020年低于平均值,主要原因是2020年春晖能源供热业务平均供热价格较低。报告期内,春晖能源供热业务毛利率低于平均值,主要原因是春晖能源供热业务平均供热价格较低;同时,供电业务毛利率较高,主要原因是春晖能源部分供电业务为按照补贴电价结算的生物质发电业务,相应供电价格较高。春晖能源与世茂能源相比,供热价格较低,同时世茂能源焚烧处置的垃圾量较大,相应单位成本较低,因此春晖能源供热业务毛利率低于世茂能源。

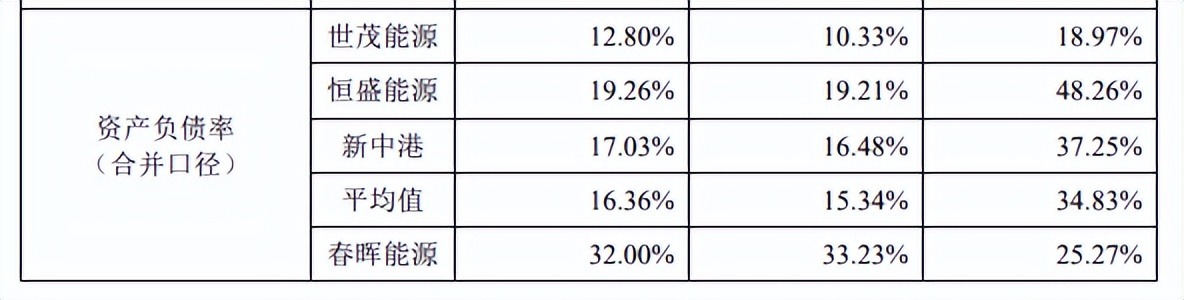

从资产负债率上看,公司的资产负债率维持较高的水位,报告期为25.27%、33.23%和32.00%,已高于行业平均值15.34%和16.36%。

业务地域分布集中度较高,与第二大股东新和成上虞公司存在关联交易

春晖能源热力用户为国家级上虞经开区内企业。公司与用户签订供热合同,向用户供应蒸汽以实现销售。报告期内,春晖能源营业收入主要来自于绍兴市上虞区,主要客户位于国家级杭州湾上虞经济技术开发区。春晖能源营业收入来源地域集中的情况会导致公司经营业绩受区域经济发展情况等方面的影响较大。

在春晖能源实现跨区域经营前,若绍兴市上虞区、国家级杭州湾上虞经济技术开发区的市场环境、政策环境发生重大变化将导致公司相关业务规模或盈利水平下降,对春晖能源的经营情况、财务状况以及盈利能力造成不利影响。

报告期内,春晖能源与新和成上虞公司存在关联交易。新和成为公司第二大股东,持股比例达29.9307%。截至本招股说明书签署日,新和成直接持有公司29.9307%股权,新和成的实际控制人及其一致行动人为胡柏藩与胡柏剡。

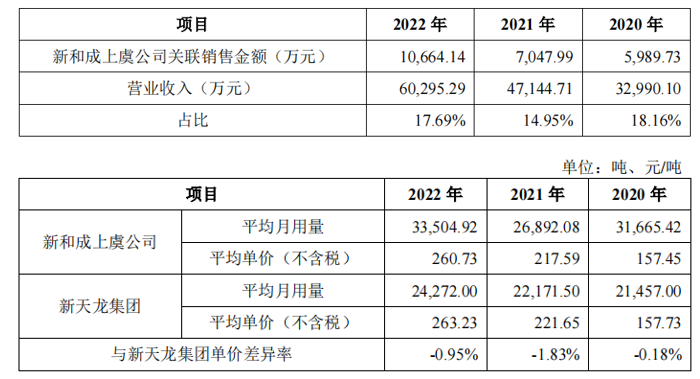

2020年-2022年,公司与新和成上虞公司关联销售金额分别为5989.73万元、7047.99万元和1.066亿元,占比分别为18.16%、14.95%和17.69%。如果内部控制不到位,公司未来存在关联交易定价、决策和披露等方面的风险。若新和成上虞公司向公司的采购金额显著下降,公司的业务和经营业绩将受到一定不利影响。

截至招股说明书签署日,上虞国投、上虞水务集团及上虞杭州湾经开控股分别持有公司3.4642%、1.7321%及1.7321%的股份,合计持有春晖能源5%以上股份。上虞国投、上虞水务集团、上虞杭州湾经开控股为公司关联方。

应收账款攀升,连续八年受到行政处罚

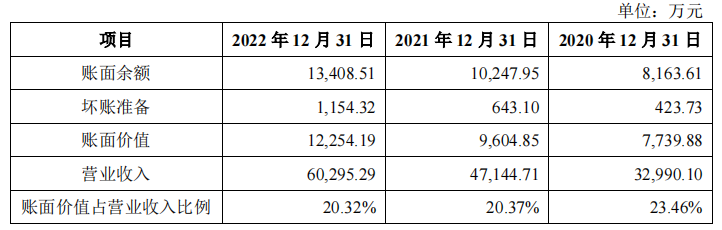

报告期各期末,春晖能源应收账款账面价值分别为7,739.88万元、9,604.85万元及1.225亿元,应收账款账面余额逐年增加。

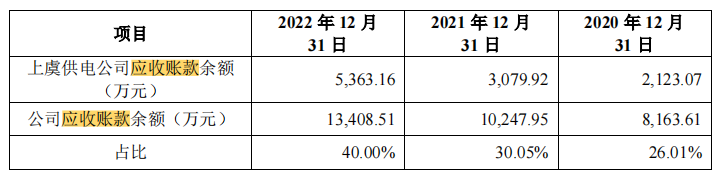

报告期各期末,春晖能源应收账款账龄超过1年以上的项目主要是上虞供电公司应收款项。形成的主要原因是公司已纳入可再生能源补助目录的项目适用《关于完善农林生物质发电价格政策的通知》(发改价格[2010]1579号)等关于电价补贴的规定,但存在电价补贴款项较长时间还未收到的情况。

相关电价补贴款项在项目纳入目录后,相关部门会安排资金回款,但存在回款周期不及预期的情况。若未来相关电价补贴款不能及时收回,将对公司资金周转以及经营业绩产生不利影响。

春晖能源因其所处行业和自身的原因,2013年起连续八年受到行政处罚,集中在水气排放和违规建设上。如2017年居民称绍兴上虞杭州湾经济技术开发区新和成、新天龙、春晖集团、龙盛集团及附近范围内经常有刺激性气味,影响居民身体健康。

2020年10月22日,绍兴市上虞区应急管理局因公司未如实记录安全生产交易和培训情况、未对安全设备进行经常性维护保养并定期检查、未对安全生产条件定期进行安全评价、未执行本单位危险作业管理制度进行了行政处罚,出具了行政处罚决定书(虞应急罚[2020]44号),本次处罚合计19.7万元。

注册制下,IPO企业更应该注重信披质量,其经营指标能否满足上市要求,后续的可持续经营状况,行文有限,权衡财经iqhcj无法一一指明,本文行文均来自信源,也仅为权衡财经iqhcj提醒利益相关方投资者更应关注的企业风险所在,不作全面的参照。

原文标题 : 春晖能源分红超补流,关联交易众多,连续八年受行政处罚

12岁女孩膝盖“老”得像60岁!医生用这项新技术救了她2024-06-24 03:07

北大同学为你揭秘春晚魔术2024-06-24 02:52

“巴菲特午餐”将开拍 胜出者会是谁?花了多少钱?2024-06-24 02:43

工信部印发工控安全事件应急管理工作指南2024-06-24 02:22

售价27.98万 林肯Z燃油尊逸版现已上市2024-06-24 02:20

去年私募冠军今陷清盘危机:不减仓 还满仓加杠杆2024-06-24 02:16

“巴菲特午餐”将开拍 胜出者会是谁?花了多少钱?2024-06-24 02:11

中国女篮拿到巴黎奥运会入场券2024-06-24 01:38

全新一代菲亚特Grande Panda官图曝光 或与雪铁龙C3同动力配置2024-06-24 01:27

上海节能服务业产值逾305亿元 加速海外市场开拓2024-06-24 01:26

外观内饰智能化均升级 新款哈弗H6将上市2024-06-24 03:49

中国海油:开展派驻试点 向10家单位派驻5个纪检组2024-06-24 03:44

优步自查百起性骚扰案 炒掉20名员工2024-06-24 03:41

农业部批准进口孟山都等公司部分转基因产品2024-06-24 03:31

800V超900公里续航 岚图推全新SUV纯电车型2024-06-24 03:30

精品BHG将转手他人 15家华联精品超市门店卖2.94亿元2024-06-24 02:41

上海节能服务业产值逾305亿元 加速海外市场开拓2024-06-24 02:30

紧急提醒!这种微信红包别点2024-06-24 01:48

苹果自研OLED屏幕面板 或为触摸版MacBook铺路2024-06-24 01:38

雅诗兰黛旗下Smashbox拒在华销售怎么回事?Smashbox怎么样?2024-06-24 01:15